Was ist der richtige ETF für mich?

Risikoklassen bei einem ETF (1-7)

Bin ich von meiner Einstellung überhaupt ein Anlegertyp für die Geldanlage in einen ETF? Und welcher ETF ist für mich der richtige? Wie risikoreich darf mein Geld angelegt werden?

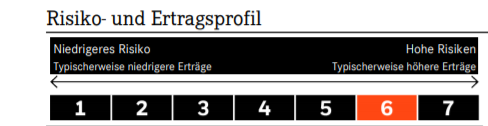

Bevor die Suche nach einem geeigneten ETF erfolgt, sollte sich jeder ETF-Anleger für die Altersvorsorge über den Umfang des zur Verfügung stehenden Kapitals, seiner Anlageziele und Anlagezeitraum sowie seiner Risikobereitschaft im klaren sein. Die Risikoklassifizierung von ETFs (1-7) soll dir die Auswahl erleichtern.

Die Berechnung nach Risikoklassen von 1-7 erfolgen nach der SRRI Methode

SRRI - Synthetic Risk and Reward Indicator

Der SRRI gibt den Risiko- und Ertragsindikator für Investmentfonds & ETFs an und ist eine hilfreiche Kennzahl für Anleger.

Der SRRI ist eine Kennzahl aus der Finanzwirtschaft, welche als Indikator für die Höhe der Schwankungen eines ETF steht. Anhand der Wertschwankungen, die auch als Volatilität bezeichnet wird, kann geschlussfolgert werden, wie hoch das Risiko von Kursverlusten ist bzw. wie hoch die Chancen sind, Kursgewinne zu realisieren. Die Kennzahl wird nach europäischen und deutschen Vorschriften einheitlich berechnet und von den Fondgesellschaften veröffentlicht.

Berechnung und Funktionsweise - SRRI

Um den SRRI zu berechnen, ist eine Betrachtung eines jahresübergreifenden Zeitraumes notwendig. Die Kennzahl bezieht so insgesamt fünf Jahre in die Berechnung mit ein. Dabei werden jeweils die wöchentlichen Schlusskurse, auch Renditen genannt, zugrunde gelegt. Ausgeschüttete Erträge und Quellensteuern werden bei der Berechnung des Risiko- und Ertragsindikators mit berücksichtigt.

Mithilfe einer statistischen Rechnung werden dann die historischen Wertschwankungen berechnet. Diese zeigt eine relative Kennzahl, welche in der Regel zwischen 0 und 25 % liegt. Ergibt sich ein Wert von 5 %, so kann interpretiert werden, dass der Investmentfonds in den letzten fünf Jahren pro Jahr um 5 % geschwankt ist. Dabei ist allerdings offen, ob es sich um eine fünfprozentige Wertzunahme oder einen fünfprozentigen Wertverlust handelt.

Die Auswirkungen auf das Risiko-Ertragsprofil

Damit potentielle Anleger das Risiko und die Ertragschancen eines ETF besser einschätzen können, werden die oben ermittelten Werte in Risikostufen (1-7) eingeteilt:

- Risikoklasse 1: 0,0 bis 0,5 % - Sicherheit

Diese Risikoklasse hat die Sicherheit der Anlagen im Fokus. Hier geht es darum, das Kapital zu erhalten und kein produktbezogenes Risiko einzugehen

- Risikoklasse 2: 0,5 bis 2,0 % - Sicherheitsorientiert

Bei der zweiten Risikoklasse ist die Sicherheitsorientierung ebenfalls hoch. Dennoch gibt es hier ein Zinsrisiko. In diese Klassifizierung werden Kapitallebensversicherungen mit Garantiezins eingeordnet.

- Risikoklasse 3: 2,0 bis 5,0 % - Konservativ sicherheitsorientiert

In dieser Klasse sind konservative und sicherheitsorientierte Finanzprodukte zusammengefasst. Dazu gehören beispielsweise geldmarktnahe Fonds und Rentenfonds sowie festverzinsliche Wertpapiere.

- Risikoklasse 4: 5,0 bis 10 % - Solide Ertragsorientiert

Hier erwarten Investoren ein ausgeglichenes Ertrags-/Risikoverhältnis. Ein Beispiel dafür sind offensive Mischfonds mit einem erhöhten Aktienanteil.

- Risikoklasse 5: 10 bis 15 % - Konservativ Wachstumsorientiert

Hierbei handelt es sich um konservative, jedoch wachstumsorientierte Finanzprodukte. Die Fonds sind in der Regel ertragsstark, haben aber hohe Wertschwankungen. Dazu gehören Aktienfonds auf Standardwerten bei defensiver/konservativer Anlage.

- Risikoklasse 6: 15 bis 25 % - Wachstumsorientiert/spekulativ

Hier finden sich wachstumsorientierte Produkte wieder. Die Volatilität ist im Vergleich mit den anderen Klassen deutlich höher. Dazu gehören beispielsweise Dividendenfonds und ertragsorientierte Aktienfonds.

- Risikoklasse 7: ab 25 % - Extrem spekulativ

In dieser Klassifizierung sind alle spekulativen Fonds mit besonders hohen Ertragschancen vertreten. Sie können extremen Wertschwankungen unterlegen sein. Auch der Totalverlust für die Investoren ist möglich.

Jeder entscheidet für sich selbst ...

Da es immer einen Konflikt zwischen dem Risiko und der Chance eines Investments gibt, muss jeder Anleger individuell entscheiden, welches persönliche Risiko-Ertragsprofil ihm zusagt. Durch die einheitliche Berechnung und Veröffentlichung des SRRI hat jeder Anleger die Möglichkeit, Fonds entsprechend seiner Risikoneigung auszuwählen.

Wo finde ich den SRRI?

Nach den Vorgaben des Kleinanlegerschutzes und den europäischen gesetzlichen Regelungen müssen Fondsgesellschaften den SRRI ausweisen. Dies geschieht in der Regel im Verkaufsprospekt oder Verkaufsunterlagen eines Fonds/ETF. Diese beinhalten unter anderem die sogenannten Wesentlichen Anlegerinformationen. Häufig wird dieses Dokument auch kurz als KIID bezeichnet.

Bei der Recherche nach geeigneten Fonds und ETF stoßen potentielle Anleger regelmäßig auf zwei verschiedene Anlegerinformationen. Dabei handelt es sich einmal um das Kurzprospekt und andererseits um die ausführliche Anlegerinformation. Die Angaben zum synthetischen Risiko- und Ertragsindikator sind für viele Anleger von besonderer Bedeutung. Sie sind daher in der Regel in beiden Dokumenten zu finden.

Bei der Recherche nach geeigneten Fonds und ETF stoßen potentielle Anleger regelmäßig auf zwei verschiedene Anlegerinformationen. Dabei handelt es sich einmal um das Kurzprospekt und andererseits um die ausführliche Anlegerinformation. Die Angaben zum synthetischen Risiko- und Ertragsindikator sind für viele Anleger von besonderer Bedeutung. Sie sind daher in der Regel in beiden Dokumenten zu finden.

Die Grenzen des SRRI

In der Praxis hat sich die Einstufung in die oben genannten Risikointervalle bewährt. Nichtsdestotrotz ist eine statistische Berechnung immer eine vergangenheitsorientierte Betrachtung. Das heißt, dass die berechneten Werte nicht vorausschauend sind und somit auch keine verlässliche Aussage über eine zukünftige Wertentwicklung treffen können.

Anleger sollten eine Investitionsentscheidung niemals allein von dem synthetischen Risiko- und Ertragsindikator abhängig machen.

Das könnte dich auch interessieren:

Einfach und bequem investieren: Der Robo-Advisor von Gerd Kommer - Die perfekte Lösung für Finanz-Einsteiger!

Gerd Kommer Capital GmbH - RoboAdvisor

Anlagestrategien: 11

- Einmalige Einlage möglich ab 5.000 €

- Sparplan (mtl.) ab 50 €

- Jährliche Kosten: 0,70 %

Entdecken Sie die Welt des Kapitalmarktes mit Gerd Kommer als Bestseller-Autor für Indexfonds und ETFs. Erfahren Sie mehr über seinen RoboAdvisor und intelligente Anlagestrategien in unserem Blogbeitrag.

Hier ist der Link zum Blogbeitrag:

- Was bedeutet ETF?

- Die Entstehung von ETFs

- Vorteile von ETFs im Überblick

- ETF-Namen entschlüsseln

- Stell dir die richtigen Fragen!

- Investitionsfehler vermeiden

- Top 5 Risikokennzahlen

- Rendite-Risiko-Profil

- Was ist ein Sondervermögen

- Nachhaltig Investieren

- ETF Stammdaten

- ETF-Steuerinformation

- ETF-Steuerstrategien

- Risiko- und Ertragsprofil (1-7)

- ETF-Risiken

- Die 5 größten Psychofallen

- ETF-Strategien

- Einführung in iBonds

- ETF Leitfaden für Anleger in AT

Die Seite Geld-Fuchs ist und bleibt für deine Finanzbildung kostenfrei!

Die Seite enthält Affiliate links und sind mit einem * gekennzeichnet. Dir entstehen bei einem Kauf keine zusätzlichen Kosten, aber Du unterstützt dadurch meine Arbeit, da ich eine kleine Vergütung erhalte.

Danke für deine Unterstützung.

Neugierig auf Krypto? Entdecke in unserem neuesten Blogbeitrag, warum Coinbase die beste Wahl für Deine Krypto-Investitionen ist.